本月聯博要你知道的三件事:

1. 聯準會為「風險管理」,9月重啟降息1碼,但口徑仍偏鷹。

2. 總體經濟前景存在顯著的上漲與下檔風險,經濟處於「脆弱平衡」。

3. 投資組合重新調整回長期中性水位,聚焦品質、流動性與彈性。

發生什麼事:聯準會風險管理式降息

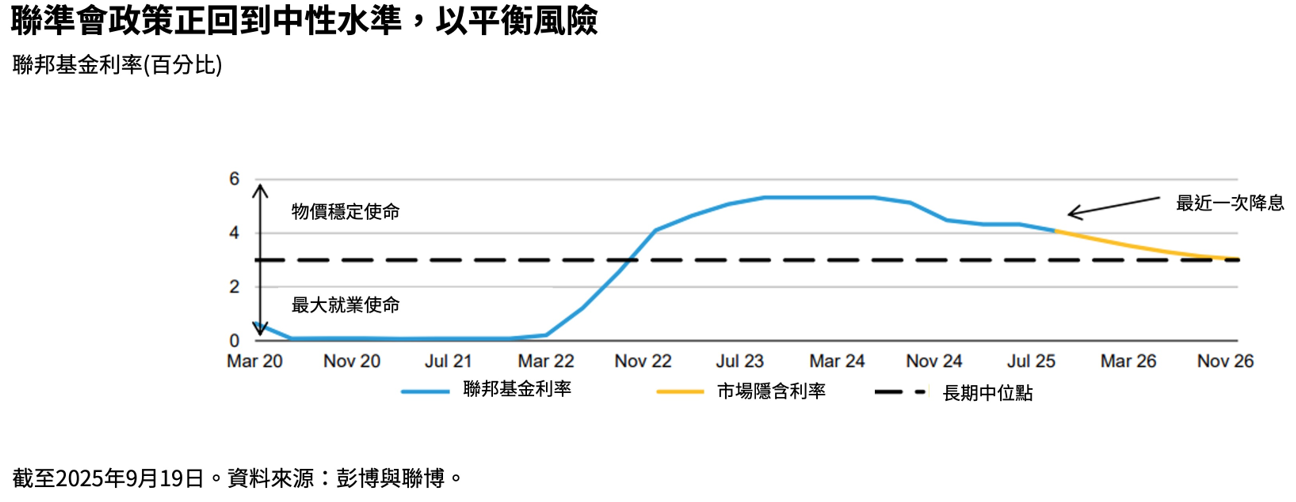

聯準會在9月17日進行25基本點的「風險管理」式降息,將目標區間降至4.00%-4.25%。其聲明與經濟預測摘要為年底前進一步寬鬆保留空間,市場解讀整體偏平衡而非鴿派。 8月CPI月增0.4%(年增2.9%),核心產品類CPI有些走強,但住房通膨下降仍相當緩慢。價格壓力雖在消退,但仍不均衡,關稅壓力已開始滲入商品價格。

經濟已回到某種平衡,但這是脆弱的平衡,可能往任一方向傾斜,聯準會承認其雙重使命的兩個目標(就業與物價)正處於緊張狀態。

市場透視:經濟呈現脆弱平衡

聯準會開始將政策利率移向中性區間是有道理的,以便在天秤傾向任一方時,能準備好抑制通膨或支持最大就業市場。若政策過於緊縮,可能犧牲就業市場,將利率調回中性水準可降低此風險,同時仍顧及通膨穩定進展。目前美國雖就業與信心指標走弱,消費仍保持健康,原因在於企業雖不再積極招募,但也沒有大規模裁員。若裁員保持低水準,消費可望成為經濟緩衝,支撐成長與風險情緒。

許多風險性資產接近或處於歷史高位,股票本益比極高,投資等級與非投資等級債券利差緊縮,這樣的水準通常出現在較為樂觀的經濟背景下。然而,目前成長低於趨勢、就業市場走弱、政策風險升高。我們認為,若無外部衝擊,利差可能逐步正常化;若就業數據大幅惡化,觸發更快的風險性資產重定價,也不排除有更劇烈的修正。

投資對策

在經濟發展多變、風險偏向下的情境下,現在並非過度押注或激進配置的時候,而是需要平衡且聚焦品質、流動性與彈性。

第一,投資組合再平衡。如果投資組合配置比已從股六債四轉移到股七債三,是時候再平衡了。不妨減少過重的股票部位,轉向提供相似預期報酬、但歷史波動與下檔風險明顯較低的非投資等級債券。若投資組合中的現金與超短期債券比重上升,亦是時候延長存續期間並維持高品質,這能在利率下降時保留總報酬潛力,同時在成長放緩時維持投資組合韌性。

第二,保持主動。避免被動跟隨指數,善用主動管理應對市場變化。能隨天秤傾斜快速調整的主動型經理人,可靈活調整存續期、避開惡化的信用債券、並把握市場錯位時的進場機會。